Содержание статьи:

- Сколько людей в мире используют криптовалюты?

- Технические ограничения блокчейнов

- Многие криптовалюты не подходят для мелких платежей

- Криптовалюты многим непонятны

- Правовая неопределенность регуляторов

- Чрезмерная волатильность криптовалют

- Угроза хакерских атак

- Мы находимся на пороге массового использования криптовалют

- Где выгоднее покупать биткоин? ТОП-5 бирж

Биткоин существует уже более 12 лет, а капитализация крипторынка уже составляет $2 трлн. У криптовалют множество преимуществ перед фиатными валютами: децентрализация, более высокая анонимность, мгновенные переводы и низкие комиссии среди множества других.

Но, несмотря на это, цифровые активы все еще не стали мейнстримом в полной мере — мало кто использует их для ежедневных платежей, а ритейлеры по всему миру не торопятся принимать их к оплате. Разберемся какие преграды стоят на пути к массовому использованию криптовалют, как их можно обойти и изменится ли ситуация в ближайшее время.

Сколько людей в мире используют криптовалюты?

Точного ответа на этот вопрос никто не знает. Но можно составить приблизительную картину происходящего, если обратиться к статистике.

Так, согласно сентябрьскому исследованию Кембриджского центра альтернативных финансов (Cambridge Centre of Alternative Finance — CCAF), на крупнейших биржах криптовалютами владеют около 101 млн человек. В исследовании также говорится, что к 3 кварталу 2020 года эти пользователи завели на криптобиржах порядка 191 млн аккаунтов. Уверены, что за прошедшие полгода на фоне безудержного ралли биткоина эти показатели стали еще выше. Стоит также отметить, что в эти цифры не включены пользователи криптовалют, которые не держат свои цифровые активы на биржах.

Цифры CCAF подтверждаются и данными от BINANCE Research за тот же период — аналитики организации также насчитывают свыше 100 млн держателей цифровых активов.

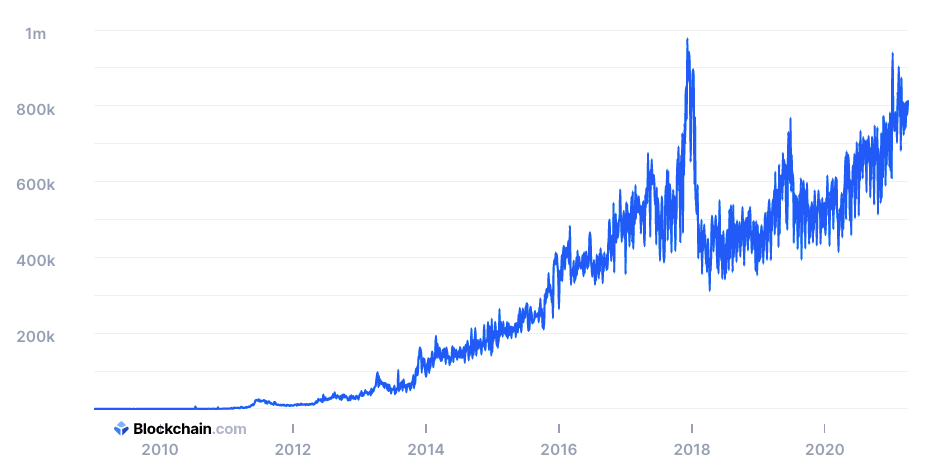

При этом через популярный онлайн-сервис Blockchain.com было создано около 70 млн биткоин-кошельков. А если верить подсчетам сервиса BuyBitcoinWorldWide, то всего в мире насчитывается около 200 млн BTC-кошельков, из которых 100 млн являются уникальными.

Отдельно стоит отметить темпы роста числа держателей криптовалют. По данным CCAF, в 2017 году цифровые валюты использовали не более 5.8 млн человек, а в 2018-м — уже около 35 млн. И, как мы писали выше, к концу 2020 года этот показатель достиг отметки в 101 млн. Если тенденция сохранится, всего через несколько лет держателей криптовалют будет около полумиллиарда.

Но, даже несмотря на внушительные цифры, говорить о по-настоящему массовом использовании криптовалют пока нельзя. Рассмотрим, что этому мешает.

Технические ограничения блокчейнов

Одна из главных проблем современных блокчейнов — низкая масштабируемость, то есть неспособность сети проводить большое количество транзакций за одну секунду.

Например, Visa может проводить до 65 000 операций в секунду, Bitcoin — до 7, а Ethereum — до 30. Блокчейны этих криптовалют не могут обрабатывать транзакции сотен тысяч пользователей. А вот при скорости, как у Visa и выше, криптовалютами смогут пользоваться миллиарды человек — так же, как сейчас они используют банковские карты.

Зная об этой проблеме, новые проекты разрабатывают блокчейны, которые способны справиться с такой нагрузкой. Таким образом на крипторынке уже успешно работают блокчейны, которые могут обрабатывать тысячи и десятки тысяч транзакций в секунду, например: Polkadot, Cardano и Solana. Но пока многие из этих проектов находятся в самом начале своего развития, и им еще предстоит стать популярными.

Однако сама по себе низкая пропускная способность блокчейн-сетей далеко не главная проблема для крипторынка. Ключевая трудность заключается в том, чтобы создать быстрый блокчейн, который вместе с тем был бы децентрализованным и безопасным. Это называется трилеммой масштабируемости, и над ее решением работают ведущие блокчейн-разработчики.

Впервые эту проблему представил сооснователь Ethereum Виталик Бутерин в 2018 году, где описал необходимость блокчейн-проектов выбирать между децентрализацией, высокой масштабируемостью и безопасностью. Но пока на крипторынке представлены блокчейн-сети с двумя из этих свойств. Например, Bitcoin децентрализованный и безопасный, но очень медленный и практически немасштабируемый. А блокчейн-сеть EOS достигла высокой масштабируемости (до 9 000 транзакций в секунду), однако ей пришлось пожертвовать ради этого децентрализацией.

Еще одно уникальное свойство блокчейн-сетей, которое может обернуться проблемой для массового пользователя — необходимость работы с приватными ключами. Именно благодаря им пользователь может получить доступ к своим монетам в криптокошельке. Однако приватные ключи должны храниться в безопасном месте и быть известны только держателю криптовалют. В противном случае, если, например, приватный ключ утерян, то и доступ к активам будет потерян навсегда.

Многие криптовалюты не подходят для мелких платежей

Из-за перечисленных выше технических ограничений большинство криптовалют не подходят для ежедневных мелких транзакций.

Например, транзакция в сети Bitcoin может идти несколько часов или даже дней, если блокчейн сильно загружен. А стоимость комиссии в Ethereum из-за сильных перегрузок в последнее время составляет от $15 до $30 — с такими транзакционными расходами выгодно покупать за ETH лишь очень дорогие товары.

Да и сами ритейлеры пока не очень охотно предлагают возможность расплачиваться криптовалютой. И хотя продавцов, принимающих цифровые активы в обмен на товары с каждым годом становится все больше, в глобальном масштабе — их по-прежнему капля в море.

Чтобы криптовалюты стали мейнстримом, они должны быть удобны для массового покупателя, который хочет заказать доставку еды, купить одежду или безделушку на AliExpress. Иначе использование криптовалют будет ограничено технически подкованной аудиторией, готовой специально искать нужного продавца. Однако шаги в этом направлении уже делают Visa и PayPal.

Криптовалюты многим непонятны

Непонимание того, как устроены криптовалюты — один из основных барьеров на пути их массового использования.

Большинство криптовалют, особенно ранних, сложны для технически неподготовленных людей. Для работы с тем же биткоином надо завести криптокошелек, разобраться в том, что такое открытый и закрытый ключ, придумать надежный способ хранения ключей, а также разобраться, на каких площадках можно обменять BTC на другие криптовалюты или же вывести в фиат. Большинство людей не знают, как работают криптовалюты и их блокчейны, не говоря уже о майнинге, алгоритмах консенсуса и прочих тонкостях большинства криптовалют. И именно непонимание их устройства ведет к ошибочному мнению, что все они — мошенничество, пирамиды или финансовый пузырь.

Чтобы криптовалюты стали более распространены, пользоваться ими должно быть так же легко, как провести платеж через банковскую карту или Apple Pay. Простой человек не знает, как устроены Visa или PayPal, но легко справляется с платежами через их системы. С криптовалютами должно быть также: возможность купить, продать, хранить, перевести и расплатиться ими должна быть доступна даже тем, кто в них ничего не понимает.

Среди положительных моментов стоит отметить, что люди начинают все больше верить в перспективы криптовалют. Если сравнить несколько недавних опросов, то нетрудно отметить, как меняется отношение обычных людей к наработкам крипторынка.

Например, платформа The Tokenist проанализировала опросы жителей США в 2017, 2018 и 2019 годах. За три года количество американцев, знающих, что такое биткоин, выросло вдвое — с 30% до 61%, держателей этой монеты — с 4% до 14%, а число тех, кто доверяет ВТС больше, чем банкам, выросло с 18% до 47% (!). Более того, в 2017 году 28% респондентов считали, что через 10 лет биткоином будут пользоваться большинство людей. Сейчас их уже 43%.

Схожие результаты опросов получили и аналитики из Harris Poll. Так, с 2017 по 2019 годы число держателей биткоина среди американцев выросло с 2% до 11%, а число респондентов, уверенных в том, что BTC ждет массовое принятие через 10 лет, выросло с 28% до 33%.

В Европе, по данным ING Group за 2018 и 2019 годы, уровень доверия общества к криптовалютам ниже. Но, например, в Турции монете доверяют больше 60% прошедших опрос.

В России уже свыше половины респондентов готовы хранить деньги в цифровых активах, но верит в их светлое будущее только четверть опрошенных.

Правовая неопределенность регуляторов

Несмотря на то, что биткоину уже 12 лет, во многих стран до сих пор нет четкого регулирования криптовалют.

Страны, в которых криптовалюты имеют легальный статус, например, США и страны ЕС, в регулировании цифровых активов сосредоточились на борьбе с их использованием в отмывании денег и финансировании терроризма. Ранее мы подробно рассмотрели, почему криптовалюты не стоит ассоциировать с преступностью. На самом деле через криптовалюты отмывают от $1 до $3 млрд в год, в то время как через банки, в том числе крупные — до $2 трлн. Террористам криптовалюты тоже не интересны — они им не доверяют, не понимают, как они устроены, а наличные обеспечивают им большую анонимность, чем тот же биткоин.

Ситуация в России тоже неоднозначная. Власти приняли Закон о цифровых активах, согласно которому криптовалюты признаются имуществом, ими можно торговать, но нельзя оплачивать товары и услуги. При этом надо декларировать наличие криптовалют, если их оборот превышает 600 000 ? в год, и платить налоги с дохода от них.

Радует, что постепенно ситуация улучшается. Никто на Западе не собирается запрещать криптовалюты (да и такой запрет вряд ли был бы эффективен) — речь только о том, чтобы регулировать их так же, как традиционные финансовые системы. Поэтому от криптоплощадок требуют соблюдать KYC/AML-нормы — идентифицировать клиентов и сообщать об их транзакциях финансовым регуляторам. Во многих странах биржи также обязаны иметь лицензию на свою деятельность.

Но в этом есть и положительный момент — власти воспринимают криптосектор всерьез и готовы с ним работать. Пользователям, которым не принципиальна конфиденциальность, это тоже выгодно — их деньги под большей защитой.

Чрезмерная волатильность криптовалют

Курсы многих криптовалют подвержены резким скачкам и слишком изменчивы. Никого на крипторынке уже не удивляет рост или падение цен на 5–10% в течение дня. Эта идеальная ситуация для спекулянтов, но она абсолютно не подходит для массового пользователя и крупных инвесторов. Так, согласно новому отчету JP Morgan, именно высокая волатильность отпугивает институциональных инвесторов от масштабных вложений в активы крипторынка.

Высокая волатильность криптовалют также мешает использовать их в качестве средства расчетов. Как переводить $1000 в криптовалюте, если через час эта сумма может стать $900. Любая валюта должна быть стабильной, чтобы ее можно было использовать в качестве надежного средства обмена.

Стейблкоины — криптовалюты, привязанные к цене базового актива — самое удачное решение проблемы волатильности цифровых монет. Эти активы — главные претенденты на то, чтобы достичь по-настоящему массового использования. У них есть все достоинства криптовалют и при этом нет высоких комиссий и волатильности.

В совместном докладе рабочей группы G7, Банка Международных Расчетов (BIS), Международного валютного фонда (МВФ), Совета по финансовой стабильности (FSB) и нескольких центробанков регуляторы признают преимущества стейблкоинов в переводах и платежах перед традиционными фиатными системами. Более того, власти опасаются, что стейблкоины в качестве средства для трансграничных переводов и платежей могут стать настолько популярны, что потеснят фиатные валюты.

Именно страх перед этим заставляет центробанки по всему миру торопиться с запуском собственных цифровых валют — CBDC. Это государственная альтернатива стейблкоинам, которую власти смогут полностью контролировать.

Угроза хакерских атак

Безопасность — все еще слабое место криптовалютной инфраструктуры. Новости о взломах криптобирж и кошельков пользователей давно никого не удивляют. Так, в 2020 году хакеры украли криптовалют на сумму $3.8 млрд. И дело не только в искусности преступников: сами разработчики часто торопятся и допускают ошибки, которыми могут воспользоваться злоумышленники.

Из-за этого многие люди и компании забывают о преимуществах блокчейна и избегают инвестирования в цифровые активы. Массовому пользователю нужны гарантии, что в случае хакерской атаки он получит свои деньги обратно. Ведь далеко не все биржи готовы компенсировать пользователям потери.

Биржи и разработчики должны уделять безопасности своих проектов гораздо больше внимания, чем сейчас. Также они должны гарантировать возврат средств пострадавшим от взломов. Тогда пользователи будут знать, что криптосектор больше не похож на Дикий Запад, и за сохранность их средств несут ответственность не только они сами.

Мы находимся на пороге массового использования криптовалют

Несмотря на все вышеперечисленные преграды на пути к массовому использованию, уверены, криптовалюты вскоре преодолеют их.

Надо понимать, что принятие криптовалют на глобальном уровне проходит через несколько этапов. Сначала биткоин и другие ранние криптовалюты были просто причудой гиков. Потом в сектор пришли спекулянты и начался инвестиционный бум, который пережил свой пик в 2017–2018 годах на фоне массовых ICO. А сейчас мы находимся на этапе институционального принятия — криптовалюты признаны полноценным финансовым активом. Следующий шаг — интеграция криптовалют с платежными системами по всему миру.

Так, PayPal еще в ноябре 2020 года добавил возможность перевода криптовалют, а в конце этого марта — запустил для клиентов из США полноценный сервис для оплаты с их помощью товаров и услуг. Платежная компания верит в потенциал цифровых валют. Учитывая, что у PayPal свыше 360 млн пользователей, этот сервис предоставляет доступ к криптовалютам для многих людей, которые до этого даже не думали о применении цифровых валют. PayPal позволит не беспокоиться о приватных ключах и настройках кошельков — пользователи смогут расплачиваться криптовалютами в привычном интерфейсе, а за конвертацию криптовалют в местные фиатные валюты будет отвечать сам сервис.

Visa и Mastercard также хотят быть в центре массового принятия цифровых валют. Visa планирует добавить возможность покупки ВТС и поддержку ВТС-кошельков. А Mastercard уже внедряет криптовалюты в свою платежную инфраструктуру. Обе компании уже плотно сотрудничают с криптоплатформами.

Платежные сервисы поменьше, в числе которых Robinhood, Revolut и Square среди прочих, также выступают с инициативами по внедрению криптовалют. Надеемся, что компании с миллиардами пользователей по всему миру, такие как Apple, Amazon, Google и Facebook, последуют их примеру. Более того, если проект по запуску стейблкоина Diem от Facebook завершится успехом, это может привести на крипторынок сразу сотни миллионов человек.

Где выгоднее покупать биткоин? ТОП-5 бирж

Для безопасной и удобной покупки криптовалют с минимальной комиссией, мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежность площадки в первую очередь определяется объемом торгов и количеством пользователей. По всем ключевым метрикам, крупнейшей криптовалютной биржей в мире является Binance. Также Binance самая популярная криптобиржа в России и на территории СНГ, поскольку имеет наибольший оборот денежных средств и поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробный гайд: Как купить биткоин на криптобирже за рубли?

Рейтинг криптовалютных бирж:

| # | Биржа: | Cайт: | Оценка: |

|---|---|---|---|

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | Bybit | https://bybit.com | 7.5 |

| 3 | OKEx | https://okex.com | 7.1 |

| 4 | Exmo | https://exmo.me | 6.9 |

| 5 | Huobi | https://huobi.com | 6.5 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж:

- Надежность работы — стабильность доступа ко всем функциям платформы, включая бесперебойную торговлю, ввод и вывод средств, а также срок работы на рынке и суточный объем торгов.

- Комиссии – размер комиссии за торговые операции внутри площадки и вывод активов.

- Отзывы и поддержка – анализируем отзывы пользователей и качество работы техподдержки.

- Удобство интерфейса – оцениваем функциональность и интуитивность интерфейса, возможные ошибки и сбои при работе с биржей.

- Особенности платформы – наличие дополнительных возможностей — фьючерсы, опционы, стейкинг и прочее.

- Итоговая оценка – среднее число баллов по всем показателям, определяет место в рейтинге.